NEWS: Regime Contabile per Società sportive agevolato fino a 400.000€.

Con la Legge Finanziaria 2017, il limite di riferimento dei ricavi commerciali delle Associazioni Sportive passa a 400.000 Euro dai 250.000.

Vediamo in questo articolo cosa cambia alla luce di questa novità per le Associazioni Sportive Dilettantistiche. Detta modifica si applica per analogia anche ad altre tipologie di Associazioni (Cori, bande, ecc.).

E’ stata approvata la Finanziaria 2017 il 7 dicembre 2016. Con la Legge di Bilancio arrivano, come sempre, tante novità alcune delle quali anche di difficile comprensione.

Infatti, quando la Legge di Bilancio modifica un articolo di Legge occorre andare a ritroso per comprendere appieno cosa è effettivamente cambiato. Lo facciamo in questo caso con la modifica dell’articolo 90 della Legge 289/2002 l’articolo collegato alla Legge agevolata per le Associazioni 398 del 1991.

Modifiche apportate dalla Legge Finanziaria 2017

Il comma 50, articolo 1 della Legge di Bilancio riporta la seguente modifica:

“all’articolo 90, comma 2, L. 289/2002, è aggiunto, in fine, il seguente periodo: «A decorrere dal periodo di imposta in corso alla data del 1º gennaio 2017, l’importo è elevato a 400.000 euro”.

Di cosa parlava l’art. 90 della L. 289/2002 ante-modifica

Art. 90 c. 2) L. 289/2002: “A decorrere dal periodo di imposta in corso alla data di entrata in vigore della presente legge, l’importo fissato dall’articolo 1, comma 1, della legge 16 dicembre 1991, n. 398, come sostituito dall’articolo 25 della legge 13 maggio 1999, n. 133, e successive modificazioni, e’ elevato a 250.000 euro.” (ora tale limite si amplia pertanto a 400.000 Euro).

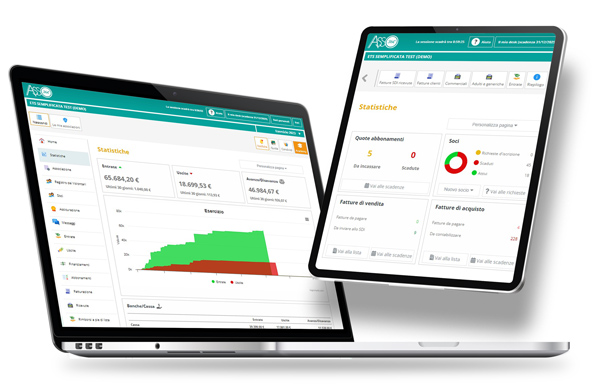

Cosa prevede il regime L. 398/1991

Gli Enti non commerciali usufruiscono un regime contabile forfettario che comporta la non obbligatorietà della tenuta di alcuni registri obbligatori. Prima dell’introduzione di questa novità, questa semplificazione vigeva per le Associazioni che operano nei limiti dei 250.000 Euro. Ora estesa fino a Euro 400.000.

I registri non obbligatori sono quelli riportati dagli articoli 15 e seguenti della L. 600/1973:

a) il libro giornale e il libro degli inventari;

b) i registri prescritti ai fini dell’imposta sul valore aggiunto;

c) scritture ausiliarie;

d) scritture ausiliarie di magazzino.

Obbligo di conservazione delle fatture

Le fatture emesse e le fatture di acquisto devono essere numerate progressivamente per anno solare e conservate a norma dell’articolo 39 del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633.

Determinazione forfettaria di IVA

- Liquidazione del 50% dell’IVA incassata per ricavi commerciali (pubblicità, sponsorizzazioni, ecc.)

- 2/3 dell’Iva incassata sulle fatture emesse per le cessioni dei diritti televisivi e di trasmissione radiofonica.

Determinazione forfettaria del reddito imponibile

Il Reddito Imponibile dell’Associazione si calcola in base ad un coefficiente del volume di Ricavi commerciali (imponibili).

La base imponibile su cui calcolare l’IRES è del 3% dei ricavi commerciali.

A seguito della Legge Finanziaria 2017, a ridursi sarà anche l’IRES che passa al 24%.

Validità della modifica

Le Associazioni che hanno optato per l’esercizio sociale infrannuale (es. che concludono l’esercizio al 30/06) possono già utilizzare questo limite. Per le altre, con esercizio solare e sociale coincidente, potranno accedere dal 2017 al regime Legge 398/1991 qualora non abbiano superato il limite dei ricavi commerciali di 400.000 Euro nell’esercizio precedente.

CONDIVIDI L'ARTICOLO: